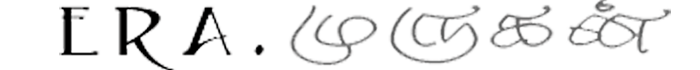

இன்றைய (நவம்பர் 13, 2014) தி இந்து நாளிதழில் வெளியாகியுள்ள என் கட்டுரை

வீட்டுக் கடனைக் கட்டிப் பார்

வங்கிகள் பிறப்பதற்குக் கன காலம் முன்பே வசிப்பிடத்தின் பேரில் வழங்கப்படும் வீட்டு அடமானக் கடன் (Mortgage Loan) புழக்கத்துக்கு வந்துவிட்டது. வீட்டு உடமைக்கான ஆவணத்தைக் கடன் வழங்கும் வங்கியிடம் கொடுத்து வைத்திருந்து, வாங்கிய தொகையை வட்டியோடு கட்டி முடித்தவுடன் அந்தப் பத்திரத்தைத் திரும்ப வாங்குவது அடமானக் கடனுக்கான நடைமுறை.

பெரும்பாலும் புது வீடு கட்டவோ, கட்டிக் குடியிருக் கும் வீட்டை வாங்கவோ, புதுப்பிக்கவோ கடன் தரப்படும். வீட்டை விற்பவரிடம் சட்டபூர்வமாக வீட்டு உடமை இருக்கிறதா என்பதைச் சொத்துப் பத்திரங்களின் மூலம் வங்கியின் சட்ட நிபுணர்கள் ஆராய்வார்கள். வீட்டு மதிப்பு என்ன என்பதை வங்கியின் மதிப்பீட்டாளர்கள் அந்த வீட்டை, சுற்றுப்புறத்தை நேரில் பார்த்து முடிவு செய்வார்கள்.

நில உரிமைக்கான பட்டா பத்திரத்தை வங்கியில் வைத்து நில அடமானக் கடன் பெறுவதும் நடப்பு. அடமானக் கடன்கள் 20, 25 ஆண்டு கால அளவில் தவணை முறையில் திருப்பிச் செலுத்தப்படும்.

கைமாற்றப்படும் கடன்

நம் நாட்டு வங்கிகளில் பொதுவாக வீட்டு அடமானக் கடன் வழிமுறை இந்த வரிசையில் இருக்கும் – கடன் விண்ணப்பத்தை ஆய்வு செய்தல், கடன் வழங்குதல், வட்டியையும் அசலையும் திரும்பப் பெறுதல், ஆவணங் களைத் திருப்பி அளித்தல். அமெரிக்க வங்கிகளின் செயல்பாடு இதிலிருந்து சற்றே மாறுபட்டது.

அடமானக் கடனை வாடிக்கையாளருக்கு வங்கி வழங்கும். உடனே, ஆவணங்களைக் கை மாற்றி, பெரும் நிதி நிறுவனங்களிடம் கடனை விற்கும். அந்த நிறுவனங்கள் இம்மாதிரியான வீட்டுக் கடன் தொகைகளைத் துண்டு துணுக்காக்கி உலகச் சந்தை முதலீட் டாளர்களிடம் விற்றுவிடுவார்கள். கடன் வாங்கிய வாடிக்கையாளர்கள் செலுத்தும் தவணைத் தொகை இந்த முதலீட்டாளர்களை வருமானமாக அடையும்.

கடன் வழங்கும் வங்கி வசூல் செய்ய, 20 ஆண்டுகள் பொறுத்திருக்காமல், வழங்கியதுமே கடனை விற்று, வரும் தொகையில் இன்னும் சில பல புதுக் கடன்களை அளிக்கலாம் என்பது இந்த நடைமுறையின் சாதகமான விளைவு. அதேசமயம், அமெரிக்காவில் வீட்டுக் கடன் பெற்றவர் தவணைத் தொகை கட்டத் தவறினால், ஆப்பிரிக்க முதலீட்டாளர் பாதிக்கப்படலாம் என்பது பாதகமான உண்மை.

சாதகமோ, பாதகமோ, அடமானக் கடன் நிர்வாகத்துக்கான வங்கிக் கணினி அமைப்புகள் கடன் மனு பரிசீலனை செய்வதிலிருந்து, வாராக் கடனை வசூலிக்க நடவடிக்கை எடுப்பது வரை பலதரப்பட்ட பணிகளை நிகழ்த்தும் ஆற்றல் உள்ளவை. விண்ணப்பித்தவரின் வருமானம், இதர சொத்து, கட்டும் வீட்டின் மதிப்பு எனப் பலவற்றையும் கருத்தில் கொண்டு கடன் தொகையை முடிவுசெய்வதும் இதில் அடக்கம். வங்கியின் சட்ட ஆலோசகர்களும், மதிப்பீட்டாளர்களும் தங்கள் அறிக்கைகளை நேரடியாகவே கணினி அமைப்பில் சேர்ப்பிக்கலாம். செயற்கைக் கோளைத் துணை கொண்ட மதிப்பிடும் மென்பொருள் மூலம் வீடு இருக்கும் பகுதியின் தற்போதைய மதிப்பு, அது உயர்வதற்கான சாத்தியங்கள் இவற்றையும் அலசி ஆராய்ந்து அறிவிக்க இந்த அமைப்புகள் திறன் கொண்டவை.

‘ஒரு தடவை கையெழுத்துப் போட்டா…’

அமெரிக்காவில் எந்த வங்கியில் வீட்டுக் கடன் வாங்கினாலும் அரசு நிர்ணயித்த படிவம் எண். 1003 என்ற ஒரே விண்ணப்பம்தான் பயன்படுகிறது. வாடிக்கையாளர் கணினி மூலமே இந்தப் படிவத்தைப் பூர்த்திசெய்து வங்கியில் சேர்த்துவிடலாம். கடன் பெறுவதற்காக நூற்றுக் கணக்கான முறை பல ஆவணங்களிலும் கடனாளி கையெழுத்துப் போட வேண்டிய அவசியமும் இல்லை. ஒரு தடவை இட்ட கையெழுத்தை ஆவணங்களில் தேவையான இடங்களில் நகலெடுத்துப் பதிய இந்தக் கணினி அமைப்புகள் வழி செய்யும். ஒரு தடவை கையெழுத்துப் போட்டால், நூறு தடவை போட்டதாக்கும் இந்த வழிமுறை, மின் படிவம் நிறைவு செய்தல் (eClosing) எனப்படும்.

கடன் வாங்க அடமானம் வைத்த வீட்டின் மதிப்பு உயர வாய்ப்புள்ளதால், கடன் அடைக்கும் போதே, கூடுதல் வீட்டு மதிப்பின் பேரில் அதிகக் கடன் வேண்டிக் கோரிக்கை எழலாம். வங்கிக் கடன் அமைப்புகள் இவ்வகைக் கடன்களையும் கையாளும். ஒரு வங்கியில் வாங்கிய கடனில் உள்ள நிலுவைத் தொகையை இன் னொரு வங்கி ஏற்றெடுத்து சற்றே குறைவான வட்டி விகிதத்தில் கடன் வழங்கவும் இந்த மென்பொருள் அமைப்புகள் வகை செய்யும்.

இது தவிர, பாதி திருப்பிக் கட்டிய நிலையில், வீட்டு மதிப்பு உயரலாம். இப்படியான சூழலில் ஒரு வாடிக்கையாளர் வாங்கிய கடனை இன்னொரு வாடிக்கையாளர் ஏற்றெடுக்க (loan assumption) வங்கிக் கணினி அமைப்பு துணை செய்யும். கடனில் இருந்து விடுபடும் முதல் வாடிக்கையாளர் கையில் கணிசமான பணம், வீடு விற்ற கணக்கில் கிடைக்க, ஏற்றெடுத்த வாடிக்கையாளர், ஏற்கெனவே உடன்படிக்கையான தவணை, வட்டி விகிதங்களில் திருப்பிச் செலுத்தலைத் தொடரலாம். அடமானக் கணினி அமைப்புகள் இக்கடன் களை உள்ளது உள்ளபடி தொடர்ந்து நடத்திப் போகவும், மாற்றங்கள் தேவைப்பட்டால் அவற்றைப் பதிவு செய்து சிக்கலான கணக்குகளின் அடிப்படையில் தவணை, வட்டி, செலுத்தும் காலம் இவற்றை நிர்ணயித்து மேலே செல்லவும் வல்லமை வாய்ந்தவை.

இஸ்லாம் மதத்தில் வட்டிக்குக் கடன் தருவதும் பெறுவதும் பாவச் செயல் என்பதால், இஸ்லாமிய வங்கிகள் வாடிக்கையாளருக்குத் தேவைப்படும் வீட்டைக் கட்டுவித்து சிறிது லாபம் வைத்து அந்த வாடிக்கையாளருக்கு விற்கும். எவ்வளவு லாபம் என்பதை வங்கி முன்கூட்டியே வாடிக்கையாளருக்குச் சொல்ல வேண்டும். இப்படியான கடன் வகைகளான முராபாஹா, ல்’இஜாரா போன்றவற்றை இஸ்லாமிய வங்கியியல் சார்ந்த கணினி அமைப்புகள் எளிதாகக் கையாளும்.

காத்திருக்கும் வங்கிகள்

வித்தியாசமான நேர்மாறு அடமானக் கடனையும் (reverse mortgage) கணினி அமைப்புகள் செயல்படுத்தும். வீடு வாங்க மொத்தமாக ஒரு தொகையைக் கடனளித்து, வருடக் கணக்கில் திரும்பப் பெறும் வழக்கத்தோடு மாறு பட்டது இது. வங்கி, கடன் வேண்டிய முதியவர் வசிக்கும் சொந்த வீட்டை அடமானம் பெறும். மாதாமாதம் கடனின் பகுதியாக ஒரு தொகை வீட்டுக்காரப் பெரியவருக்கு வங்கியால் அளிக்கப்படும். அவர் இறந்ததும் வங்கி வீட்டை விற்றுக் கடனை அடைத்துவிட்டு, ஏதேனும் மீந்தால் அவர் வாரிசுகளுக்கு அதை அளிக்கும்.

அறுபத்திரண்டு வயது முதியவருக்கு அளித்த கடன் ‘சீக்கிரம் வசூலாகி’, அடுத்த பல கடன்கள் தர வேண்டும் என்று வங்கி விரும்பலாம். ‘அண்ணன் எப்போ சாவான், திண்ணை எப்போ காலியாகும்’ என்ற இந்த ஆர்வம் சமூக நலம் சார்ந்தது இல்லைதான். வங்கித் தொழிலும் வியாபாரமாகும்போது அதை எல்லாம் யார் பார்க்கிறார்கள்?